Für alle Eltern ist neben der Gesundheit ihres Kindes eine weitere Frage sehr wichtig: die finanzielle Absicherung.

Die Unterstützung seitens des Staates ändert sich jedoch beinahe jedes Jahr. Am 21. Juli 2015 hat das Bundesverfassungsgericht nun das Betreuungsgeld gestrichen. Wie die freigewordenen Mittel in Zukunft verwendet werden, soll im September entschieden werden. Zumindest das Kindergeld wird im Herbst endlich erhöht. Was steht Eltern nun zu und wie können sie auch steuerlich vom Kindergeld profitieren?

Regelungen zum Kindergeld

Neben dem Mutterschafts- und Elterngeld sowie dem Kinderzuschlag steht den Eltern ab der Geburt Ihres Kindes bis zur Vollendung des 18. Lebensjahres Kindergeld zu. Berechtigt sind Mütter und Väter, die in Deutschland wohnen oder ihren Hauptwohnsitz haben. Auch Deutsche, die im Ausland leben, aber in Deutschland einkommenssteuerpflichtig sind, können Kindergeld beantragen. Unter bestimmten Voraussetzungen können auch Ausländer, die in Deutschland leben, Anspruch auf Kindergeld haben.

Dazu müssen sie einen schriftlichen Antrag bei der Familienkasse des zuständigen Arbeitsamtes stellen. Beschäftigte im öffentlichen Dienst wenden sich bezüglich des Kindergeldes direkt an die Personalstelle der Dienststelle.

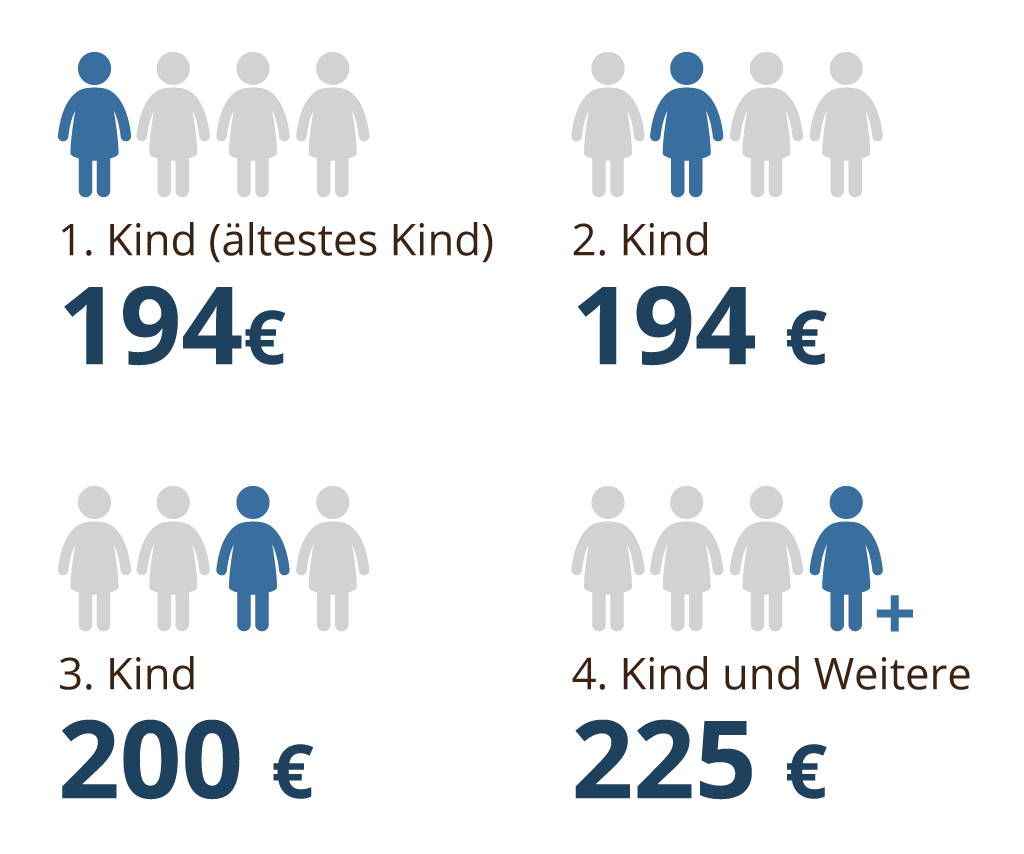

Ist der Antrag genehmigt, erfolgen die monatlichen Zahlungen automatisch. Kindergeld erhält man für jedes Kind, wobei sich der Betrag ab dem dritten Kind erhöht.

| Kind | derzeit | ab Herbst 2015 | ab 2016 |

| 1. Kind | 184 Euro | 188 Euro | 190 Euro |

| 2. Kind | 184 Euro | 188 Euro | 190 Euro |

| 3. Kind | 190 Euro | 194 Euro | 196 Euro |

| ab dem 4. Kind | 215 Euro | 219 Euro | 221 Euro |

Ein Antrag kann auch rückwirkend für die letzten vier Jahre gestellt werden, da der Anspruch erst mit Ablauf des vierten Lebensjahres des Kindes verjährt. Zahlt ein anderer als die Eltern Unterhalt für das Kind, besitzt dieser Kindergeldanspruch und kann einen entsprechenden Antrag stellen.

Steuern sparen aufgrund von Kindergeld

Neben den staatlichen Förderungen haben Mütter und Väter die Möglichkeit, bestimmte Kosten in Bezug auf ihre Kinder steuerlich abzusetzen. Seit 2012 können Kinderbetreuungskosten in Höhe von maximal 4.000 Euro als Sonderausgaben geltend gemacht werden. Eine Betreuung seitens Verwandter muss dafür beispielsweise als Minijob angemeldet sein. Eine richtige Vereinbarung zwischen den Eltern und Verwandten ist ebenfalls erforderlich und die Zahlungen dürfen nicht in bar geleistet werden.

Darüber hinaus bringt der Erhalt des Kindergeldes mit sich, dass sich bestimmte steuerliche Vorteile für den Steuerschuldner ergeben.

- Kinderfreibetrag und Erziehungsfreibetrag: Das Finanzamt überprüft bei der Steuererklärung, ob das Kindergeld oder der Kinderfreibetrag die günstigere Alternative für den Steuerzahler ist.

- Ausbildungsfreibetrag: Diesen erhalten Eltern, wenn das Kind während des Studiums außerhalb des elterlichen Zuhauses wohnt.

- Sonderausgabenbezug für Kranken- und Pflegeversicherungsbeträge: Beitragszahlungen des volljährigen Kindes in eine Kranken- und Pflegeversicherung können Eltern wie eigene Sonderausgaben in der Einkommenssteuererklärung ansetzen.

- Riester-Kinderzulage

Moderne Patchwork-Familien können ebenfalls vom Kindergeld und seinen steuerlichen Auswirkungen profitieren, indem alle Kindergeldansprüche auf einen Partner übertragen werden.

Obwohl die Zahlung des Kindergeldes mit dem 18. Lebensjahr endet, können Eltern unter bestimmten Voraussetzungen weiterhin ihren Kindergeldanspruch bis zum 25. Lebensjahr geltend machen.

- Kind befindet sich in Ausbildung

- Übergangszeit von max. 4 Monaten zwischen zwei Ausbildungsabschnitten

- Kind wartet auf Ausbildungsplatz

- Kind leistet Freiwilligendienst

Ausnahmen: Für Eltern mit behinderten Kindern sowie mit Kindern, die Zivil- oder Wehrdienst geleistet haben, ist es sogar möglich, bis über das 25. Lebensjahr hinaus Kindergeld zu beziehen. Auch ein erneuter Antrag auf Kindergeld kann gestellt werden, wenn zwischenzeitlich der Anspruch erloschen ist, weil das volljährige Kind eine Erwerbstätigkeit hatte und anschließend zum Beispiel ein Studium beginnt.

Nähere Informationen zum Steuersparmodell „Kind“ sowie Praxistipps gibt es hier.